خفض الفائدة.. هل يتخذ البنك المركزي الخطوة المرتقبة؟

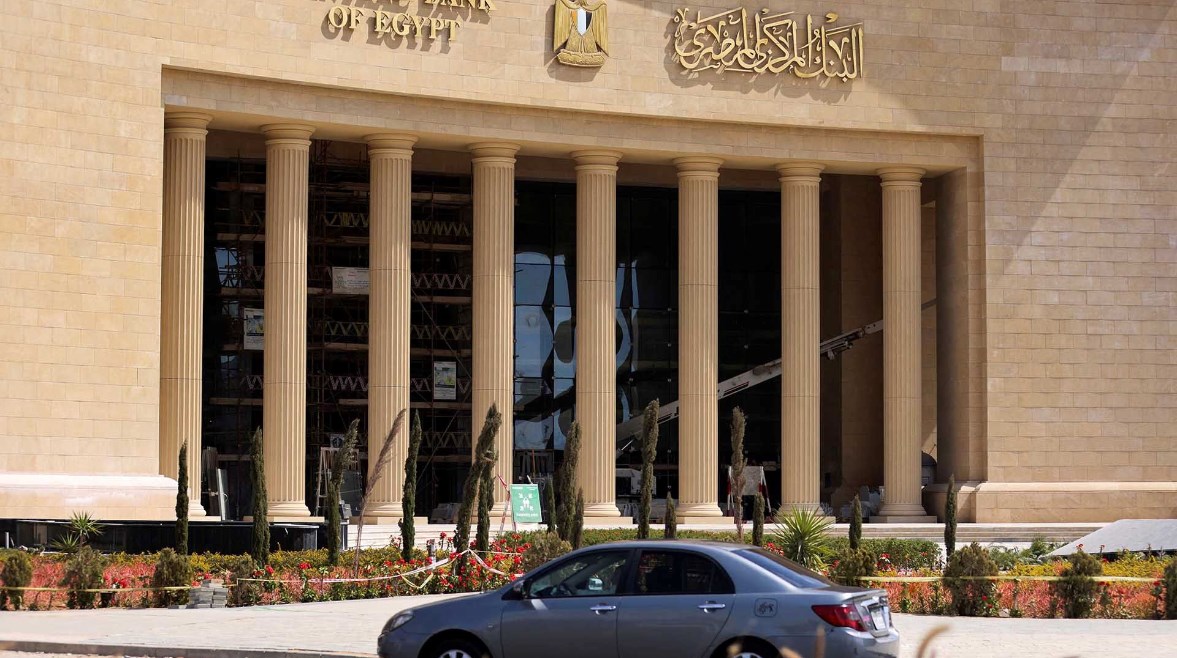

البنك المركزي- أرشيفية

أظهرت معدلات التضخم في فبراير الماضي تباطؤًا حادًا، الأمر الذي عزز التوقعات بتحرك البنك المركزي المصري قريبًا صوب خفض أسعار الفائدة للمرة الأولى منذ مارس 2022.

في مذكرة حديثة، توقع بنك الاستثمار العالمي “جيه بي مورجان”، أن يبدأ البنك المركزي المصري، دورة التيسير النقدي في اجتماع أبريل المقبل، في ظل تراجع معدل التضخم السنوي في فبراير بأكثر من المتوقع، كما سجل التضخم الشهري معدل 1.4% مقابل توقعات بحدود 2.3%.

خفض الفائدة يقترب

أوضح الخبير المصرفي الدكتور هاني العراقي أن مصر لديها حاليًا سادس أعلى معدل للفائدة في العالم، ما يشكل ضغطًا على معدلات النمو الاقتصادي ويتسبب في استمرار انكماش أداء القطاع الخاص وتحديدًا القطاع الصناعي.

وأضاف أن صناع السياسة النقدية عندما يتعلق الأمر ببدء دورة خفض الفائدة يضعون نصب أعينهم التضخم وتدفقات الاستثمار الأجنبي غير المباشر (الأموال الساخنة)، وبالنسبة للأول فقد بدأ بالفعل التباطؤ بتأثير مباشر من توحيد سعر الصرف أكبر من السياسة النقدية.

وتابع العراقي في تصريح لـ"تليجراف مصر": أما الأموال الساخنة فحتى بعد خفض الفائدة ستكون أدوات الدين المصرية جاذبة، لافتًا إلى أن المستثمرين الأجانب يركزون خلال الفترة الأخيرة على السندات أكبر من أذون الخزانة، في مؤشر لتوقعاتهم بشأن قرب قرار خفض الفائدة.

ورأى أن هناك حاجة لبدء خفض الفائدة تدريجيًا اعتبارًا من اجتماع البنك المركزي المصري المقبل، وذلك لتحفيز الاقتصاد ومنح القطاع الخاص المحلي والأجنبي انطباعًا بأن الأوضاع الاقتصادية تسير في الاتجاه الصحيح.

خطوة مرتقبة

رجح محللو جيه بي مورجان أن يقدم البنك المركزي المصري على خفض أسعار الفائدة بواقع 400 نقطة أساس في اجتماع أبريل يليه خفضًا بمقدار 200 نقطة أساس في اجتماع مايو، ليخفض الفائدة بإجمالي 6% خلال النصف الأول من 2025.

في فبراير الماضي، قرر البنك المركزي، في أولى اجتماعات 2025، تثبيت أسعار الفائدة للمرة السابعة على التوالي، عند 27.25% و28.25% و27.75% لسعري عائد الإيداع والإقراض لليلة واحدة وسعر العملية الرئيسية للبنك المركزي على الترتيب، كما قررت الإبقاء على سعر الائتمان والخصم عند 27.75%.

هذا على الرغم من أن خفض الفائدة تحول إلى مطلب عام في اجتماع عقده رئيس الوزراء الدكتور مصطفى مدبولي نهاية ديسمبر الماضي مع مجموعة من المصرفيين ورجال الأعمال.

لماذا يعد خفض الفائدة إيجابيًا؟

أسعار الفائدة هي إحدى أدوات البنوك المركزية للتأثير على معدلات التضخم (الارتفاع المستمر في أسعار السلع والخدمات)، وهي في الوقت ذاته تحدد علاقة البنك المركزي بباقي البنوك العاملة في الدولة ، وتحديدًا في سعر الفائدة التي يمنحها على ودائع هذه البنوك المحفوظة لديه (سعر عائد الإيداع) أو الفائدة التي يفرضها على قروضه الممنوحة للبنوك فيما يعرف بـ(سعر عائد الإقراض)، بالتالي هذه الأسعار تؤثر في علاقة تلك البنوك بعملائها.

ومنذ مارس 2022 اتجه البنك المركزي المصري لرفع الفائدة بهدف كبح معدلات التضخم عبر إبطاء الإنفاق الاستهلاكي، وإغراء المواطنين بأسعار فائدة مرتفعة ليقدموا على إيداع مدخراتهم "الكاش" لدى البنوك بدلًا من استثمارها في العقار أو الذهب أو الأسهم أو حتى في المضاربة على العملة، وهو ما يفسر ارتفاع أحجام الودائع لأجل وشهادات الادخار بالعملة المحلية خلال العام الماضي، بقرابة 927.479 مليار جنيه؟

وكما يحفز رفع الفائدة الاستثمار في الأوعية الادخارية، يحفز قرار خفض الفائدة نشاط الاقتراض سواء من قبل المواطن العادي أو المستثمر، وبالتالي يتبع هذا القرار ضخ سيولة أكبر في الأسواق تحرك الإنفاق الاستهلاكي والاستثماري على حد سواء، وبالتبعية ترتفع قدرة القطاع الخاص على التوسع والتوظيف ووصولًا لتحفيز معدلات النمو الاقتصادي.

أخبار ذات صلة

أكبر مستورديه في 2023.. الشعب الصيني أكل فستق بـ463.1 مليون دولار

17 مارس 2025 07:27 م

نتيجة سكن لكل المصريين 5.. رسائل للمتقدمين غدا

17 مارس 2025 06:19 م

وظائف البنك الأهلي الكويتي الجديدة 2025.. الشروط وكيفية التقديم

17 مارس 2025 05:05 م

الشريحة الرابعة لـ صندوق النقد تحرّك سعر الدولار.. كم ربح الجنيه؟

17 مارس 2025 03:49 م

أكثر الكلمات انتشاراً