بريق سندات الخزانة يجذب المستثمرين.. هل يستقلون قطار الفائدة؟

مبنى البنك المركزي

تشهد عطاءات سندات الخزانة المحلية منذ نهاية أغسطس الماضي رواجًا ملحوظًا، وسط إقبال المستثمرين عليها، وكذلك اتجاه البنك المركزي لقبول عروض الشراء المقدّمة منهم بقيمة تتجاوز مستهدفه، على عكس عطاءات أذون الخزانة التي يواصل المركزي أخيرًا قبولها بمستويات تقل كثيرًا عن مستهدفه منها.

وأوضح الخبير المصرفي، هاني العراقي، أن أهم ما يميز سندات الخزانة عن الأذون أن الأولى فترة استحقاقها أطول، أي أنها تستحق بعد عامين أو أكثر، فيما بعض الأذون تصدر بأجل استحقاق يبدأ من 91 يومًا فقط، وهذا يجعلها شديدة التقلُّب في مستويات العائد المطلوب من قبل المستثمرين على العكس من السندات.

فائدة مرتفعة

وأشار العراقي في تصريح لـ"تليجراف مصر"، إلى أن اتجاه البنك المركزي للتوسع في قبول عروض شراء السندات مقابل قبول عروض أقل من المستهدف في عطاءات أذون الخزانة، قد يكون ناتجًا عن رغبة وزارة المالية في إدارة أدوات الدين على نحو يمنحها رؤية واضحة لتحديد أعباء وفوائد الديون وحجم التزاماتها المالية بدقة لفترة أطول.

وأضاف أن السندات تتسم بثبات نسبي في سعر العائد المطلوب من المستثمرين على العكس من الأذون، فمثلًا خلال الفترة الأخيرة ارتفع العائد المطلوب على الأذون لأكثر من 29% ليعود إلى مستويات مارس (الشهر الذي شهد صدور قرار التعويم)، فيما لا يزال العائد على السندات دون مستوى الـ26% وسط ارتفاع الطلب من المستثمرين، ما يمنح البنك المركزي هامش مناورة للتحكم أكثر في سعر العائد.

وتابع العراقي أن ارتفاع الطلب على السندات من قبل المستثمرين حاليًا وتحديدًا المستثمرين الأجانب أمر طبيعي وسط رغبتهم للاستفادة بالعائد المرتفع للسندات المصرية لأطول فترة ممكنة في ظل اعتقادهم بأن البنك المركزي وصل للحد الأقصى في رفعه لأسعار الفائدة، من ثم تكون خطواته المقبلة هي الاتجاه لخفض الفائدة، لا سيما أن بعض البنوك العاملة في الدولة بالفعل بدأت تخفض الفائدة على الأوعية الإدخارية، ما يعزّز توقعات المستثمرين بأن الفائدة الحالية بلغت ذروتها.

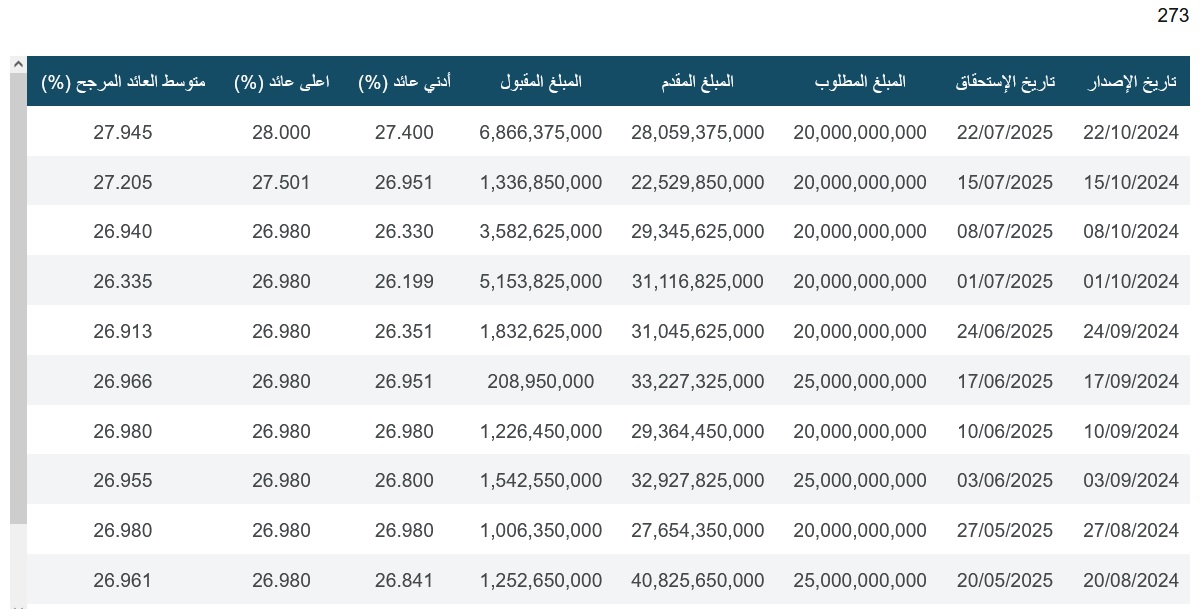

في أحدث عطاء لأذون الخزانة بتاريخ 22 أكتوبر الحالي، قبل البنك المركزي عروض شراء لأذون خزانة أجل 273 يومًا بقيمة 6.9 مليار جنيه بعائد 27.4% مقابل مستهدف بنحو 20 مليارًا وعروض شراء تتجاوز 28 مليار جنيه، وفي التاريخ نفسه قبل عروضا لشراء سندات لأجل عامين بقيمة 12.35 مليار جنيه بعائد 24.1% مقابل مستهدف لجمع 12 مليار جنيه فقط، وعروض شراء تجاوزت الـ40.6 مليار جنيه.

وتعد سندات وأذون الخزانة أدوات دين تصدرها وزارة المالية لسد الفجوة التمويلية بالموازنة، ويديرها البنك المركزي نيابة عن الوزارة، وغالبًا ما يقبل المستثرون على الأذون كونها قصيرة المدة ولا تتجاوز العام وغالبا ما تمنح عائد أكبر من السندات.

موازنة المخاطر

واعتبر العراقي أن الأفضل لموازنة الدولة في وسط ارتفاع حالة عدم اليقين عالميًا واستمرار خطر التوترات الجيوسياسية في المنطقة الاعتماد أكثر على أذون الخزانة كأدوات تمويل يترتب عليها ديون قصيرة الأجل بدلا من التوسع في إصدار السندات وبالتبعية ستكون الدولة ملتزمة بدفع فائدة مرتفعة غير مبررة لفترة أطول من الزمن مقارنة بالأذون.

يشار إلى أن الفائدة على سندات الخزانة المصرية تواصل منذ 13 أغسطس الماضي تراجعها لتصل حاليًا إلى نحو 24.1% نزولا من 25.32% قبل قرابة شهرين، فيما ارتفعت الفائدة على أذون الخزانة خلال الفترة الأخيرة لتقفز من 27.7% في أغسطس إلى 29.9% حاليا بالنسبة للأذون أجل 91 يومًا، ومن 27.2% إلى 29.2% بالنسبة للأذون أجل 182 يومًا.

ورجح الخبير المصرفي، محمد بدرة، أن اتجاه وزارة المالية للتوسع في قبول عروض شراء سندات الخزانة، مجرد محاولة لإدارة محفظة أدوات الدين، خصوصًا أن الوزارة تُحجم منذ فترة عن إصدار سندات بمدد تتجاوز العامين أو الثلاثة أعوام، كما أن السندات من ناحية العائد المطلوب تعد ملائمة أكثر لتوفير مورد تمويلي للموازنة مقارنة بارتفاع العائد المطلوب من مستثمري الأذون.

وأشار إلى أن أغلب الأموال الساخنة (الاستثمار الأجنبي في أدوات الدين) تستهدف أذون الخزانة، نظرًا لارتفاع عائدها، أما البنوك المحلية فقد تفضل حاليًا التوجه للاستثمار في السندات للحصول على عائد مرتفع لفترة أطول، وبالنسبة إلى وزارة المالية ووسط استمرار مخاطر التوترات الجيوسياسية الحالية يكون من الأفضل أن تعتمد أكثر على إصدار السندات ذات أجل عامين أو 3 أعوام وليس الأذون، إذ تعد الأخيرة حساسة أكثر لمثل هذه التوترات.

أخبار ذات صلة

خلال ساعات.. بدء تحصيل رسوم على تحويلات إنستا باي

31 مارس 2025 11:03 ص

ملوحا بعقوبات جديدة.. غضب ترامب ضد بوتين يرتفع بأسعار النفط الإثنين

31 مارس 2025 09:06 ص

تعرف على حد السحب اليومي من الـ ATM خلال إجازة العيد

31 مارس 2025 08:17 ص

أول أيام العيد.. سعر الدولار اليوم الإثنين 31 مارس 2025

31 مارس 2025 07:00 ص

سعر الريال السعودي اليوم الإثنين 31 مارس 2025.. كم بلغ أول أيام العيد؟

31 مارس 2025 04:00 ص

سعر الدينار الكويتي اليوم الإثنين 31 مارس 2025

31 مارس 2025 03:00 ص

سعر الدرهم الإماراتي اليوم الإثنين 31 مارس 2025

31 مارس 2025 02:00 ص

948 مليون جنيه تمويلات لشراء الأجهزة الكهربائية خلال يناير 2025

30 مارس 2025 11:04 م

أكثر الكلمات انتشاراً